sponcered by

ガンドラック氏は、Yahoo Financeのインタビューにおいて、短期の米国債金利は最高値を更新しているものの、長期の米国債金利は最高値には至っておらず、イールドカーブは景気後退(リセッション)を示唆しているとの見解を示しました。

短期の米国債金利は最高値を更新している

米国2年国債の金利は4.84%に達しています。

ガンドラック氏はインタビューの中で、以下のように答えていましたが、今の水準はそこからさらに上昇しています。

2年国債金利は新高値となった。昨年10月の4.72%が最高値だったが、昨晩は4.74%に達した。

2年国債金利が上昇しているのは、本ニュースレターで何度も書いてきた通り、雇用統計を中心に強い経済指標が相次いでいるからです。

この辺りは、元米国財務長官でマクロ経済学社のサマーズ氏の解説がわかりやすいでしょう。

こうした中で、本ニュースレターでは1月末や2月上旬あたりから株式ポジションを小さめにすることを戦略としてお伝えしてきました。

一方で、長期的には景気後退を意識すべきで、中長期では金利は低下する方向だというのをメインシナリオに沿えて、米国長期債のポジションを維持してきました。

先日は、米国長期債の買い増しも行なっています。

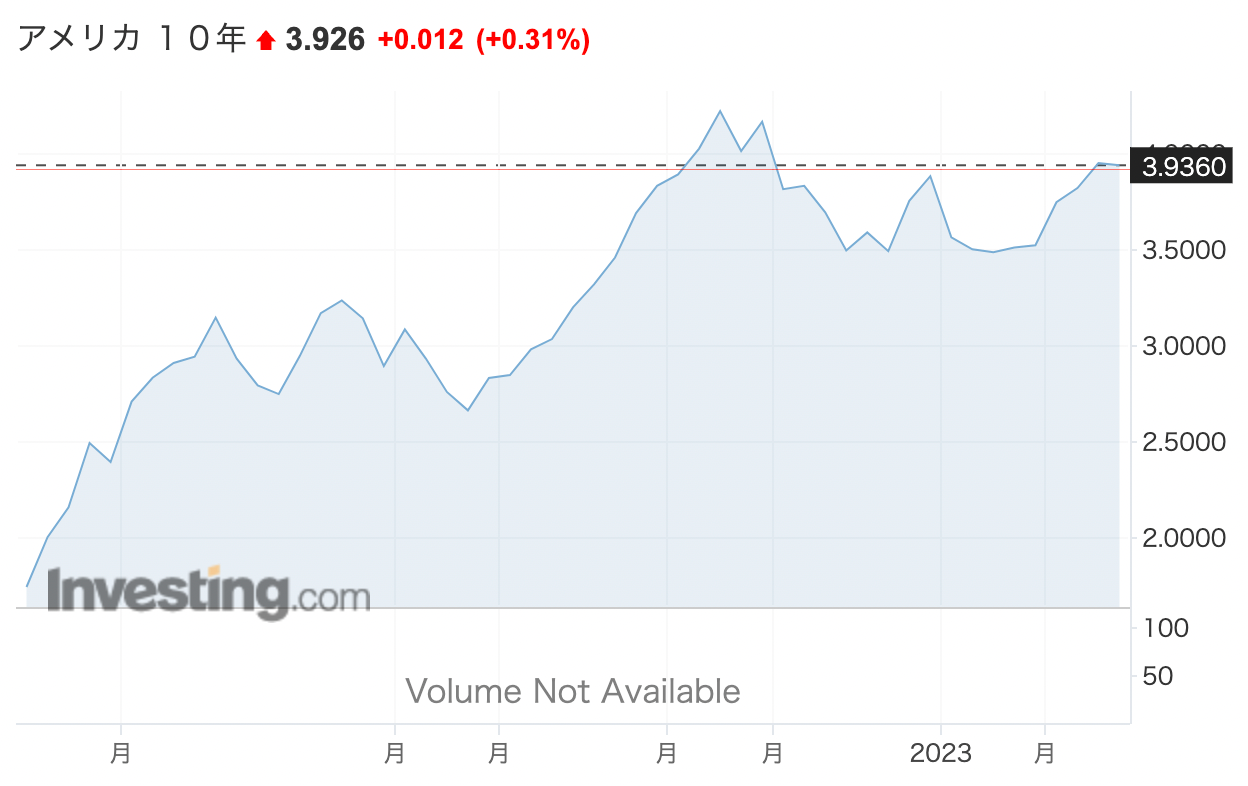

長期の米国債金利は最高値に至っていない

では、米国長期金利はどのように推移しているのかといえば、以下の通りです。

ガンドラック氏が述べている通り、米国の長期金利は短期金利と違って、昨年10月の最高値を更新していません。

長期国債の金利はピークを超えたかもしれない。10年国債金利は過去に4.5%近くまで上昇したことがあったが、今はその水準から随分と遠ざかっている。

これは米国債市場が短期的には利上げ回数が増えるなど、インフレとの戦いが続くとしても、長期ではインフレ減速や景気後退の可能性が高いと考えていることを示唆しています。

今のクレジット市場は高金利に耐えられるのか

ガンドラック氏が、景気後退を引き起こす要因のひとつと考えているのが、クレジット市場、特にハイイールド債やジャンク債です。ガンドラック氏は、1980年代以降に誕生した資産クラスであるジャンク債が金利の上昇局面を経験していないことを指摘しています。

ジャンク債市場で、デフォルト率はどのように推移するだろうか。ジャンク債市場は1980年代以前を経験していない。ジャンク債市場は、常に金利が低下する環境の中にあった。

これはまさに以下のニュースレターで紹介したハワード・マークス氏のメモの内容と同じで、今回のインフレ局面は、ジャンク債市場にとっては大きなパラダイムシフトに該当するというものです。

ガンドラック氏は、金利が上昇したことで、ジャンク債のデフォルトが生じてくると考えています。

デフォルトしそうになったら、何度でも、新たなジャンク債でファイナンスすれば良かった。だが、もう(低金利の)ジャンク債でファイナンスできないとしたら・返済の必要が生じたら、どうなるだろうか。

また、銀行の融資はもっと厳しい状況だと指摘しています。

銀行の融資は3%程度の金利だった。FEDから3ヶ月遅れで融資金利は動くため、近々8%になるだろう。これは企業にとっては膨大なコストとなる。また同時に、融資先の状態が低クオリティの融資は40%-50%という水準から、70%-80%という水準にまで増加している。

結論

僕の考え方は、以前からお伝えしてきた通りで、短期的にはインフレの再加速が意識されて金利が反転上昇しているが、中長期では景気後退が現実味を帯びてきて、金利は下がるというものです。

景気後退が意識されるようになる前に、インフレの減速が見られると、金利低下を好感したラリーが起きるかもしれません。そうしたラリーが起きるとしたら、5月〜6月頃に向けてをイメージしています。

その辺りに向けて、株式ポジションを少し増やすことも考えられますが、その後の景気後退まで考えると、金利低下は主に債券でリターンを取りに行くのが望ましいと考えます。また、債券といっても、ジャンク債やハイイールド債は避けて、米国債や投資適格債に投資するのが望ましいでしょう。

お知らせ

sponcered by

![Mini Album] RAq – “Das Man's Escape” – RAq 公式サイト](https://raq-official.com/wp-content/uploads/2022/10/dasmansescapepng-768x768.png)

コメントを残す