はじめに

今回は、本ブログでたびたび紹介している新債券王ジェフリー・ガンドラック氏の来年の景気に関する見通しを紹介したいと思います。CNBCに出演した中で披露されたものです。

written by @raq_reezy

米国景気が良くなる理由が見当たらない

ガンドラック氏は、冷静に米国の経済状況を分析しています。

リセッションが来るだろう。まず、住宅市場に景気後退が来るのは明らかだ。耐久消費財も買い替えの時期まで遠い。サービス業は、みんなリベンジ旅行にお金を使ったが、それはすべてクレジットカードの借金になっている。もう何ヶ月もリボ払い残高が増え続けている。米国民の家計には貯金があったが、それも無くなってしまった。今の状況は景気サイクルのかなり終盤だ。

住宅市場については、以下の記事で触れています。

今のアメリカで強いのは雇用とサービスの物価のみですが、前者は遅行指数であり、後者はクレカのリボ払いによるものだといいます。

全てが悪いように見える。例外なのは雇用だけだが、雇用は遅行指数だ。失業率が12週移動平均を超えてきたら、それも景気後退的になってしまう。だから、経済で強いのは雇用とサービス業への支出だが、後者は借金に支えられている。景気を加速させる要素が見当たらない。

金利は上がらない

また、ガンドラック氏は、FRBの利上げについて、以下のように述べています。

私は、FRBの真のインフレターゲットは(2%ではなく)、実は3%なのではないかと思っている。インフレ率が2%まで落ちたら、そこで止まる理由がない。あまりに大きなデフレモメンタムと失業率になるから、そこまでやりたいとは思っていないだろう。FRBがインフレ率を2%まで戻したいといったとき、彼らは4%にしたかったのだと思う。しかし、そう明言してしまうと、あまりに弱腰に見えてしまうから言えなかった。だから、FRBはインフレ率が3%に下がれば大満足だと思う。だがそれを認めることはないだろう。FRBは隠し事をしている。

これは以前、僕が以下の記事で書いたのと同じ考えです。

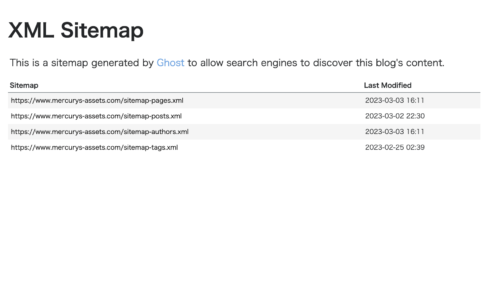

FRBが本音ではないということを見抜いているから、短期金利はピークを超えて、すでに下落に転じています。

米国2年債金利(2022年12月23日)

FRBの鷹派姿勢がポーズだというのは、みんなのコンセンサスとなっているのです。しかし、FRBがそれを認めてしまうと株価や債券が暴騰してインフレが再燃してしまうので、決して認めることはできないというわけです。

債券に投資妙味あり

景気後退が来るのであれば、企業の利益は減少するので株価にはネガティブな効果があります。金利が下がることによるメリットもありますが、利益の減少幅が大きければ相殺されてしまうでしょう。株式に関する見方は、先日マイナード氏のインタビューを紹介しました。

マイナード氏の見方ほど下がらないとしても、上で見てきたような背景から景気後退的な年になるでしょう。そのため、金利低下のメリットは株よりも債券で取るべきだというのがガンドラック氏の主張です。ガンドラック氏は長期国債で景気後退のリスクをヘッジしつつ、社債やクレジット、新興国債券などでリターンを上げる投資戦略を奨めています。

また、ドル安が想定されるので、新興国株式も良いとしています。米国が景気後退に陥れば、新興国株も悪影響を受けると思いますが、米国株よりはパフォーマンスが良くなる可能性が高いということでしょう。

結論

僕は、以前から書いているように超長期国債をメインにしつつ、株式を保有しています。これは10%前後の社債や新興国債券を日本の個人が買うことは難しいからです。

国債だけではリターンを十分に高められないため、株式を追加していますが、10%前後のリターンのある優良な社債を購入できる人は株を買わなくても良いでしょう。割合としては、米国株が20%、フロンティア国株が10%、日本株(銀行株)が10%、超長期国債が45%、ゴールドと仮想通貨が5%程度となっています。

景気の状況をウォッチしつつ、株式は適切なタイミングでポジションを解消しようと思っています。その後は、リセッションで債券価格が上がれば、それを一部利益確定しながら、インフレ第二波を警戒してゴールドや仮想通貨に回していこうと現時点では考えています。この辺りは、以下の記事書いています。

![Mini Album] RAq – “Das Man's Escape” – RAq 公式サイト](https://raq-official.com/wp-content/uploads/2022/10/dasmansescapepng-768x768.png)

コメントを残す