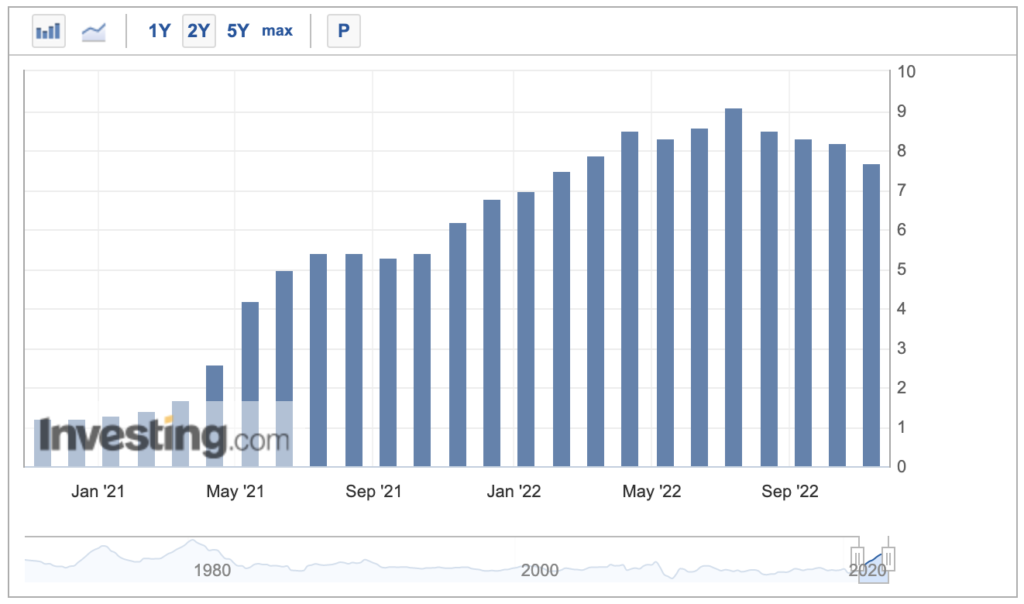

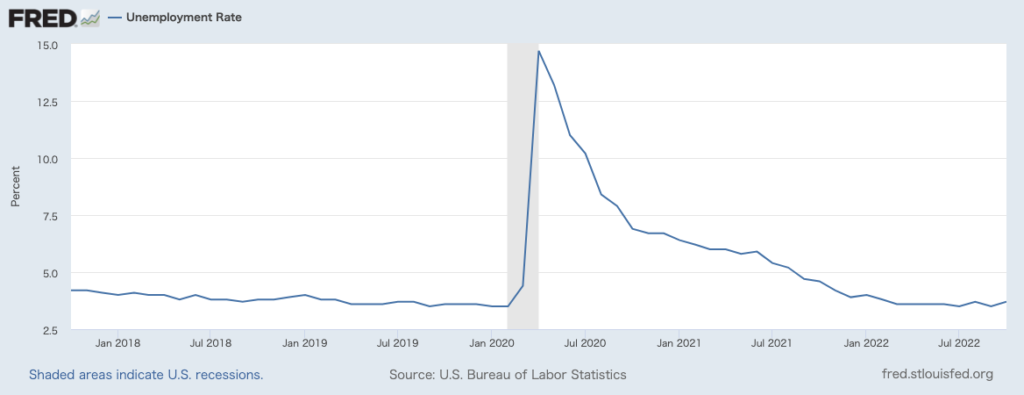

米国の金融引き締めが一段落しつつあるという認識が広がる中で、年初から上昇を続けてきた米国10年金利は3.7%弱まで下落しています。

米国10年金利(2022年11月25日)

written by @raq_reezy

米国金利の上昇がすべての資産価格下落の原因

そもそも、株や債券、円を含む他国通貨から仮想通貨まで、あらゆる資産価格を下落させてきたのは米国の金融引き締めです。

世界各国の政府は、新型コロナの流行に伴う景気悪化対策という名目で、大量の現金を刷ってばら撒きました。結果、インフレーションが起きて、金融引き締めを余儀なくされました。さて、アメリカが金融を引き締める(金利を上げる)と、まずはアメリカが世界中からお金を吸い込んでしまいます。世界の基軸通貨である米ドルにノーリスクで3%や4%といった金利がつくなら、わざわざリスクの高いところに投資せずとも、それでも満足するという投資家はたくさんいるからです。

従って、円は売られ、株や債券も売られ、仮想通貨も売られました。だから、円安が収まり、株や債券が上がるためには、米国金利が下がらなければいけません。多くの投資家は、米国債の10年金利が3.6%台まで下がってきたことを喜んでいるでしょう。

一方、今年の7月にも一時的な金利の低下は見られたことから、今回の金利の低下を持って「今回の金融引き締めのピークを超えた」と判断するのは時期尚早かもしれません。そこで、今回は引き締めのピークを超えたのかについて、いくつかのデータを見ていきましょう。

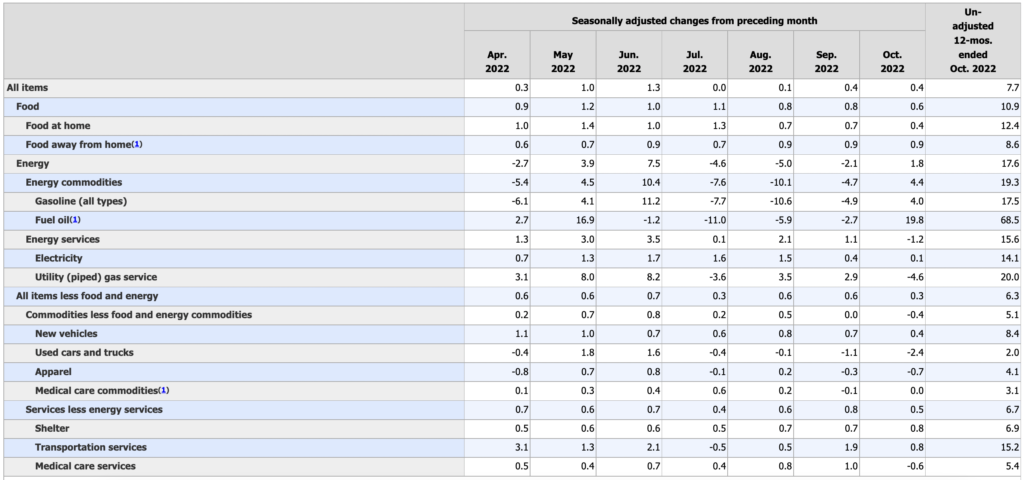

消費者物価指数(CPI)

米国CPI(消費者物価指数):2022年11月

CPIの前年比は、一時的な9%台を経て、7.7%台まで低下しています。

米国CPI(消費者物価指数)の内訳:2022年11月

全アイテムの前月比は0.4%であり、これを年率換算すると4.8%です。食糧とエネルギーを除くと前月比は0.3%となり、年率換算すると3.6%となります。夏前にインフレが手をつけられないようになりつつあるのではと恐れられていた頃と比べると、ずいぶんとインフレは落ち着き始めています。

上昇を続けているのは住居のみであり、これは前月比0.8%(年率換算9.6%)となっています。その住宅も、次にみるように中古住宅販売件数が下落していることを考えると、そのうち落ち着いてきます。まとめると、CPIはインフレ低下を示しています。

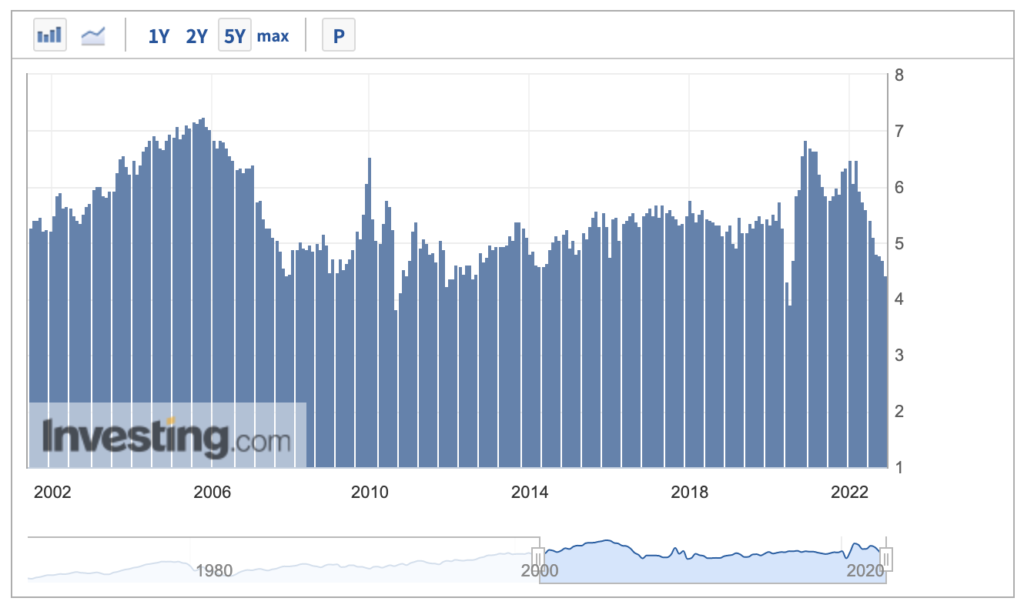

中古住宅販売件数

米国中古住宅販売件数(2022年11月)

中古住宅販売件数は、強烈に落ち込み始めています。新型コロナウイルスの流行があった2020年を除くと、2006年以降の下り坂のような落ち込み具合だということが分かります。2006年の不動産市況悪化といえば、2007年のサブプライムローンショック、2008年のリーマンショックに繋がった原因です。利上げによって住宅ローンが6%にも7%にもなっているというので、この落ち込みは当然といえば当然でしょう。

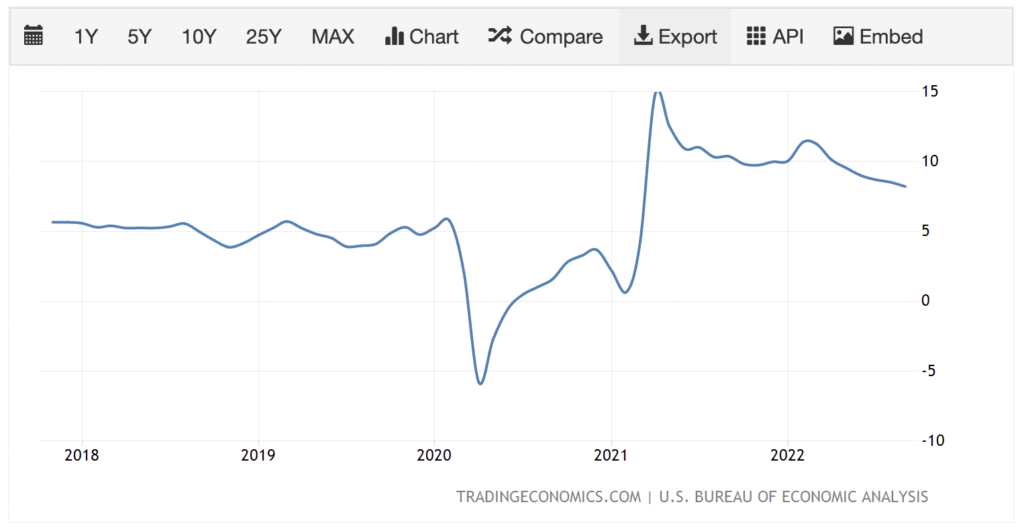

賃金

アメリカの賃金上昇率(2022年11月)

インフレのうち、もっともスティッキーで退治が難しいものは賃金だと言われます。想像してみると、「売れなくなってきたからセールをしよう」「売れないから価格を下げよう」というのは簡単でも、「あなたは明日から給料カットね」というのは難しい。賃金インフレが収まるというのは、労働者が職を失って、次の仕事に再就職する過程で渋々と給与が下がることを受け入れるという過程が伴います。これは労働者にとっても、あまりハッピーなことではありません。

政治家は「物価が上がっても、給与が上がれば問題ない」といいますが、それはマイルドなインフレの場合です。インフレが加速しているときは「賃金が上がり始めると、いよいよ高インフレ率が定着してしまう」という緊張感が伴います。だからこそ、FRBは景気が悪化しても利上げを続けるといって、前例のないペースで金融を引き締めてきたわけです。

しかし、そんな賃金も全体としては下落傾向にあります。

株か債券か:アメリカは景気後退に入るのか

さて、ここまで見てきたように、インフレ率は全体として落ち着いてきています。来年には4%〜5%台に落ち着くでしょう。

一方で、FRBのインフレ目標は2%であることを思い出してください。4%〜5%台のインフレというのは、金融緩和に戻るにはあまりにも高いインフレ率です。そうすると、金融引き締めは一段落するが、5%程度のFF金利が横ばいという状況が来年は続くというのが常識的な判断となるでしょう。

金融緩和に戻るとまではいかなくても、金融引き締めが一段落してFF金利が横ばいになるのであれば、金利上昇による資産価格の下落という多くの投資家を苦しめた今年の現象は消え去ることになります。あとは、5%程度のFF金利が続いた場合に景気が悪化するなら債券、景気が成長するなら株式に投資をすればよいということになります。

今のところ、失業率の大きな上昇は見られておらず、すぐに景気後退という状況ではありません。

アメリカの失業率(2022年11月)

そうすると、資産をすべて国債に投資するのはあまりに弱気だと言えるでしょう。一方で、上に見たようなインフレの落ち着きは基本的には景気がマイルドに悪化していることを示しているので、資産の大部分を株に投入するのもリスクが高いといえます。金利の上昇がピークを超えたのであれば、株と債券を組み合わせた伝統的なポートフォリオがベースとして有力な選択肢となるでしょう。

ちなみに、新債券王といわれるジェフリー・ガンドラック氏は、株よりも社債が安いとしていますが、社債に投資をするにあたってはリセッションのリスクを考慮して国債とセットでポートフォリオを組むことを薦めています。

![Mini Album] RAq – “Das Man's Escape” – RAq 公式サイト](https://raq-official.com/wp-content/uploads/2022/10/dasmansescapepng-768x768.png)

コメントを残す